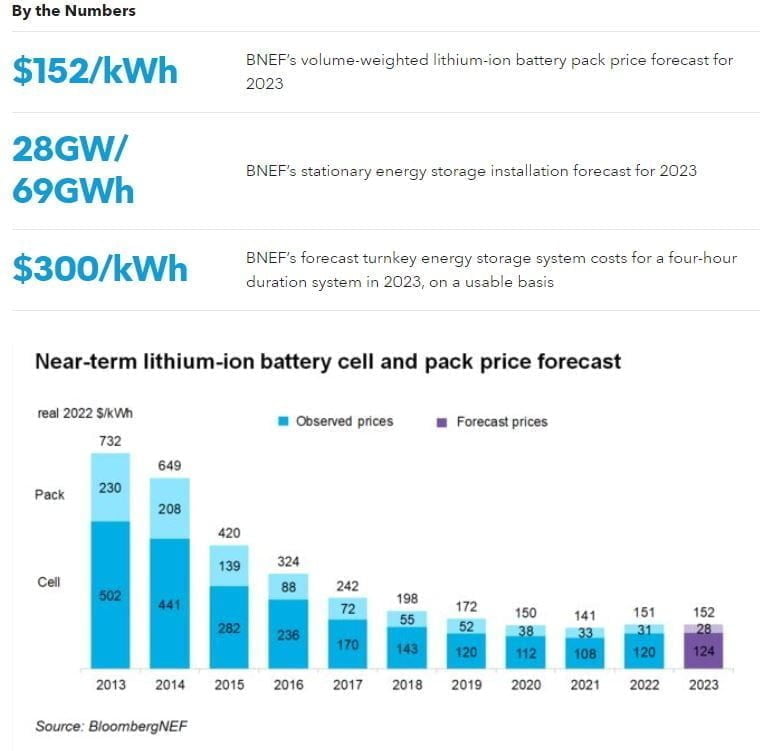

Po ubiegłorocznych podwyżkach ceny akumulatorów litowo-jonowych pozostaną one na podwyższonym poziomie, średnio 152 USD / kWh. W 2022 r. ważona wolumenem cena akumulatorów litowo-jonowych we wszystkich sektorach wyniosła średnio 151 USD za kilowatogodzinę (kWh), co stanowiło wzrost o 7% w stosunku do 2021 r. (po raz pierwszy BNEF odnotował wzrost ceny). Obecnie BNEF spodziewa się, że średnia cena akumulatora minimalnie wzrośnie do 152 USD / kWh w 2023 r. Ceny litu i niklu również pozostaną wysokie w nadchodzącym roku, biorąc pod uwagę niepewność związaną z rynkiem Chin (pojawiające się ogniska Covid) i ciągłymi zakłóceniami w łańcuchach dostaw metali spowodowanymi wojną Rosji na Ukrainie.

Zmienność podaży, popytu i cen utrzyma się, chociaż ceny litu mogą zacząć spadać wraz z nową podażą. W drugiej połowie 2022 r. cenami metali wykorzystywanych w akumulatorach „wstrząsnęły” wydarzenia na całym świecie: nasiliła się wojna Rosji na Ukrainie, trwała walka Chin z Covidem, narastała presja inflacyjna i rosły obawy przed recesją. Jednak wzrost cen metali utrzymywał się przez większą część roku, ale długoterminowe perspektywy są optymistyczne (pomimo oznak, że krótkie spowolnienie popytu na metale może być nieuchronne).

Pojawienie się dużego producenta akumulatorów sodowo-jonowym dadzą tej technologii dodatkowy impuls. Choć technologie tych akumulatorów są wciąż w początkowej fazie rozwoju, zainteresowanie nimi zaczyna się zwiększać. Alternatywa dla akumulatorów litowo-jonowych, czyli technologia akumulatorów sodowo-jonowych, może złagodzić presję na rynku akumulatorów – i potencjalnie obniżyć koszty – już w 2026 r. „Przewidujemy, że w 2023 r. co najmniej jeden duży producent akumulatorów ogłosi duży plan działania dotyczący akumulatorów sodowo-jonowych. Ponadto sądzimy, że zostaną wprowadzone na rynek dwa główne systemy magazynowania energii (ESS) i że co najmniej jedna duża firma produkująca pojazdy dwu- lub trzykołowe ogłosi model pojazdu zasilanego akumulatorami sodowo-jonowymi” – piszą eksperci Bloomberga.

Rynek akumulatorów półprzewodnikowych rozwinie się, a nowe inwestycje mogą dodać ponad 40 GWh. Akumulatory półprzewodnikowe stały się najbardziej obiecującą technologią zwiększania gęstości energii na poziomie ogniw do 500 watogodzin na kilogram i obniżania cen baterii w drugiej połowie dekady. Kilku wiodących producentów baterii, takich jak LG Energy Solution, CATL i SK, a także startupy, takie jak Solid Power, Prologium i Quantumscape, przedstawiło jasne plany komercjalizacji akumulatorów półprzewodnikowych w ciągu tej dekady.

Opublikowano wytyczne amerykańskiej ustawy o redukcji inflacji, co prowadzi do ponad 80 miliardów dolarów nowych inwestycji w łańcuch dostaw baterii. Ustawa o redukcji inflacji (IRA) została podpisana przez prezydenta USA Joe Bidena 16 sierpnia 2022 r., dając jednocześnie zastrzyk co najmniej 369 miliardów dolarów do krajowej gospodarki opartej na czystej energii. Z dużą częścią funduszy trafiającą do sektora energetycznego i pojazdów elektrycznych, ustawa stanowi największy jak dotąd krok na rzecz wzmocnienia łańcucha dostaw akumulatorów w USA. W poszczególnych obszarach „Advanced Manufacturing Production Credit” i „Clean Vehicle Credit” ustawa wprowadziła różnorodne kredyty w celu wsparcia krajowego łańcucha dostaw, od surowców po ogniwa akumulatorowe, moduły, pojazdy elektryczne (EV) i magazynowanie energii.

Osłabiona pozycja w obszarze produkcji baterii zmusi UE do ponownego przemyślenia zachęt. Ponieważ północnoamerykański łańcuch dostaw baterii cieszy się wzmocnieniem IRA, europejscy gracze na rynku baterii prawdopodobnie będą naciskać na UE, aby również oferowała nowe zachęty. BNEF zakłada reakcję UE, która może zawierać nowe programy subsydiów dla krajowej produkcji. W obliczu słabnącego entuzjazmu dla lokalnej produkcji baterii, Europa będzie pod presją, aby poluzować zasady pomocy państwa (unijne reguły konkurencji, które ograniczają wydatki na dotacje na poziomie krajowym, a nie za pośrednictwem UE), złagodzić wydawanie pozwoleń i potencjalnie przeznaczyć dodatkowe fundusze UE na konkurencyjny łańcuch dostaw baterii.

W miarę jak w UE i USA obowiązują jasne zasady regulujące pochodzenie surowców, chiński łańcuch dostaw baterii opracowuje … ich kreatywne obejścia. Chińskie firmy będą uważnie obserwować wdrażanie wytycznych IRA, ze szczególnym uwzględnieniem regulacji krytycznych minerałów i komponentów baterii – oraz definicji „zagranicznych podmiotów budzących obawy”. Mówi się, że Ford i CATL rozważają budowę zakładu produkcji akumulatorów w Michigan w USA, w złożonym układzie, który pozwoliłby zakładowi czerpać korzyści podatkowe przy jednoczesnym poszanowaniu warunków prawa (Ford byłby właścicielem zakładu, podczas gdy CATL by nim zarządzał). Takie kreatywne obejścia staną się coraz bardziej prawdopodobne wśród chińskich firm, szczególnie wśród tych, które są zainteresowane ekspansją w USA.

Koszty systemu magazynowania energii pozostaną powyżej 300 USD / kWh (…). W 2022 r. rosnące ceny surowców i komponentów doprowadziły do pierwszego wzrostu kosztów systemu magazynowania energii od czasu rozpoczęcia przez BNEF badania kosztów ESS w 2017 r. Oczekuje się, że koszty pozostaną wysokie w 2023 r., a następnie spadną w 2024 r.

Rynek systemów magazynowania energii podwoi się, dodając około 28 GW / 69 GWh do końca 2023 r., czyli ulegnie niemal podwojeniu się w stosunku do instalacji z 2022 r.